Ngân hàng liệu có còn dang tay cứu bầu Đức?

Với khoản nợ lên đến hơn 30.000 tỷ đồng, nhiều chuyên gia, nhà đầu tư nhận định, số phận tập đoàn Hoàng Anh Gia Lai hiện chỉ còn trông chờ vào sự dang tay của các ngân hàng chủ nợ.

Phiên giao dịch 13/4, giá cổ phiếu HAG của tập đoàn Hoàng Anh Gia Lai (HAGL) có lúc lên 6.900 đồng, tăng hơn phiên trước 400 đồng, nhưng rồi lại rớt về 6.700 đồng. Với mức này, cổ phiếu HAG đã giảm 9 lần so với đỉnh điểm có lúc đến 55.000 đồng.

Còn những ai nắm giữ cổ phiếu của bầu Đức?

Chia sẻ với Zing.vn sáng 13/4, đại diện một quỹ đầu tư tiết lộ, quỹ này đang chờ giá xuống mức hợp lý để mua cổ phiếu HAG. Tuy nhiên, đại diện này cũng cho rằng, giá rẻ chỉ là một yếu tố nhỏ để mua vào, vẫn phải đợi HAG vượt qua khủng hoảng mới quyết định.

Theo phân tích của vị này, giới đầu tư đã nhìn thấy vấn đề của HAGL từ rất lâu. Và cổ phiếu HAG phản ánh đúng vấn đề đó.

Dễ nhận thấy là từ năm 2015, các nhà đầu tư ngoại đã liên tục thoái vốn. Trong năm 2015, khối ngoại đã bán ròng một lượng lớn cổ phiếu HAG. Cụ thể là chỉ từ tháng 7-9/2015, cổ đông lớn Credit Suisse (Hong Kong) liên tục giảm tỷ lệ sở hữu từ 10,14% xuống chỉ còn 4,29% vốn điều lệ, chính thức rút khỏi danh sách cổ đông lớn của HAG.

Nếu đầu năm 2015, khối ngoại sở hữu 34% cổ phần của HAGL thì tới nay con số này chỉ còn hơn 10%.

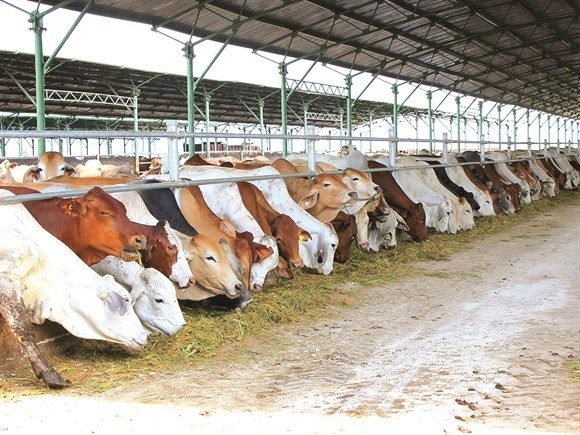

Bò sữa và các sản phẩm nông nghiệp là hàng hóa cơ bản của HAGL được đánh giá cao và không khó bán. Ảnh: H.Dịu

Hiện, cổ phiếu HAG phần nhiều do nhà đầu tư nhỏ lẻ trong nước đang nắm giữ.

Một trong những điểm mà nhiều nhà đầu tư lo ngại ở HAGL là khối nợ của doanh nghiệp liên tục tăng mạnh trong thời gian gần đây. Tổng nợ của HAGL đã lên tới trên 32.000 tỷ đồng.

Chuyện gì đang thực sự xảy ra ở HAGL có lẽ là điều không chỉ giới đầu tư quan tâm. Luật sư Trương Thanh Đức, nguyên Phó tổng giám đốc Ngân hàng Hàng Hải, cho rằng chuyện vay nợ là hoàn toàn bình thường nếu doanh nghiệp có khả năng cân đối tài chính tốt.

"Với trường hợp công ty bầu Đức, các khoản nợ đã gấp hơn 3 lần vốn chủ sở hữu, hơn nữa số tiền đó rất lớn nên sẽ có yếu tố gây ra nhiều rủi ro. Nếu khả năng tài chính của họ tốt thì công nợ nhiều hơn vài lần vốn cũng không có gì nguy hiểm cả. Nhưng nguy cơ công ty này gặp rủi ro hoàn toàn là có thật. Bởi họ đang đầu tư ở rất nhiều lĩnh vực, trong khi sản phẩm chủ lực, nguồn thu chính lại không rõ", ông Đức nói.

| Nhiều nhà đầu tư cùng chung quan điểm khi cho rằng, bầu Đức khác với các doanh nhân khi luôn theo đuổi khát vọng làm giàu mới, bằng việc tham gia vào những ngành nghề mang tính đầu cơ và chu kỳ rất cao. Những trải nghiệm của ông chủ tập đoàn HAGL trải đều từ bất động sản, khoáng sản, thủy điện, đến nông nghiệp với cao su, mía đường, bò sữa… Những năm hoàng kim 2010-2012, khi mủ cao su xuất khẩu với giá 4.000 USD-6.000 USD/tấn, bầu Đức từng tuyên bố: “Có bán nhà tôi cũng lấy tiền trồng cao su”. |

Tái cấu trúc phụ thuộc vào ngân hàng

Các chuyên gia kinh tế nhìn nhận, với mức nợ hiện tại, không thể có quan điểm an toàn. Thứ nhất, xét về tiêu chuẩn tài chính, khoản nợ này quá lớn, và nguyên tắc khi một công ty tăng nợ liên tiếp nhiều năm, tỷ số nợ ngày càng cao hơn mức tiêu chuẩn an toàn, và số nợ tuyệt đối cực lớn thì đó là rủi ro. Còn xét về quan điểm ngân hàng, số vốn bầu Đức vay thời điểm này không còn là chuyện an toàn để thu nợ. Ngân hàng chỉ còn cách phải cùng tham gia để tái cấu trúc với công ty của bầu Đức.

"Người ta ví von rằng, nếu mình nợ ngân hàng 50 triệu thì mình là con nợ của ngân hàng, nhưng khi mình nợ ngân hàng 50 tỷ thì mình là chủ nợ của ngân hàng rồi đó", chuyên gia Đinh Thế Hiển nói.

Cùng quan điểm với ông Hiển, nhà đầu tư Duy Linh cho rằng, chuyện HAGL có đủ sức vượt qua khủng hoảng hay không thì phải chờ vào ngân hàng. Nhưng ngân hàng phải ngồi lại cùng bầu Đức để tính chuyện giãn nợ, khoanh nợ, tái cơ cấu doanh nghiệp, không còn đường nào khác.

"Tôi nghĩ, những khó khăn của bầu Đức mà chúng tôi dự đoán trước đó giờ đã bộc lộ ra. HAGL không có đủ dòng tiền để trả nợ lãi vay cộng với nợ gốc đến hạn thanh toán, như thế là rất nguy hiểm. Nợ của HAGL lại rất lớn, muốn cứu phải bơm vào 1.000-2.000 tỷ đồng, số tiền này không thể ai dang tay ra được, ngoại trừ ngân hàng. Ngân hàng sẽ bàn cách tái cơ cấu nợ cho HAGL, vấn đề là họ sẽ cứu ra sao thôi", ông Linh nói.

Ở thời điểm hiện tại, công ty của bầu Đức phải thế chấp cả công trình khu liên hợp học viện bóng đá Hoàng Anh Gia Lai cho ngân hàng. Ảnh: HAGL

Còn theo quan điểm của Luật sư Trương Thanh Đức, nếu ngân hàng đánh giá khả năng tài chính trong tương lai của họ vẫn chấp nhận được, hiểu rõ doanh nghiệp… thì sẽ cho tái cơ cấu. Ngược lại nếu đánh giá không tốt thì ngân hàng sẽ tìm cách xử lý, thu hồi nợ chứ không duy trì hạn mức dư nợ cũ.

Các chuyên gia cũng cho rằng, chuyện nợ của HAGL là không có gì mới. Bầu Đức vay nợ lớn lâu nay giới đầu tư đã không còn lạ. Và nhìn các khoản nợ tăng lên hàng quý sẽ đoán được kết cục hôm nay.

Bầu Đức nên làm gì?

Chuyên gia kinh tế Đinh Thế Hiển cho rằng, từ trước đến nay bầu Đức luôn đầu tư vào thì tương lai, không xuất phát từ năng lực lõi của mình. Mỗi dự án mà tập đoàn HAGL công bố đầu tư rất lớn, nhưng lại không xuất phát từ năng lực chính.

"Công ty bầu Đức đi từ năng lực lõi được thừa nhận, là bất động sản, sang thủy điện, tới cao su, mía đường, rồi bò sữa… Một công ty luôn đầu tư mới vào những ngành mới với khoảng đầu tư khổng lồ mà không dựa trên thế mạnh, điều đó đặt dấu hỏi rất lớn về khả năng cạnh tranh an toàn", ông Hiển nói.

Với một nhà đầu tư, ông Linh vẫn lạc quan với cơ hội của bầu Đức. Bởi tài sản gồm cao su, bất động sản, mía đường, bò sữa… là tài sản cơ bản nên không lo không bán được. Vị này khẳng định nếu ngân hàng chấp nhận cho HAGL tái cơ cấu nợ thì cơ hội vẫn rất cao, bởi giá cao su, mía đường đang ở đáy của chu kỳ và bắt đầu hồi phục.

Về tái cơ cấu, theo nhà đầu tư này, bầu Đức nên chấp nhận mất đi một phần sở hữu của mình để chuyển sang cho các chủ nợ là ngân hàng. Khi đó, các ngân hàng sẽ có động lực lớn để cấu trúc lại các khoản nợ vay của HAGL, chắc chắn cổ phiếu HAG sẽ tăng trở lại.

"Có một cách khá hiệu quả mà Gỗ Trường Thành đã thực hiện thành công trong quá trình tái cơ cấu, là phát hành cổ phiếu dưới mệnh giá. Khi đó, giá phát hành thêm của Gỗ Trường Thành là 5.000 đồng một cổ phiếu. Nhưng với giá trên sàn hiện tại của HAG, bầu Đức phải chiết khấu mạnh xuống còn 4.000 đồng mới có người bỏ tiền thêm", ông Linh nói.

Còn theo chuyên gia Đinh Thế Hiển, bầu Đức tự biết phải làm gì lúc này. Riêng việc tái cấu trúc thì quan điểm của ông, các công ty kiểu này rất khó, chỉ có bán tài sản trả nợ dần và quay về với giá trị cốt lõi.

"Trên thị trường có doanh nghiệp tái cấu trúc thành công, là Gỗ Trường Thành. Nhưng chúng ta phải nhìn nhận công ty khẳng định được năng lực chính của mình là sản xuất, kinh doanh đồ gỗ, vì vậy họ tái cấu trúc thành công là đương nhiên.

Những công ty chú trọng đầu tư năng lực, nếu họ vô tình xảy chân tài chính thì cơ hội tái cấu trúc và phát triển rất dễ, và thành công. Còn lõi của bầu Đức là gì không ai xác định được. Không có năng lực lõi mà chỉ có tài sản thì chỉ có bán tài sản trả nợ", ông Hiển phân tích.

| Trong suốt năm 2015, cổ phiếu của bầu Đức hầu như chỉ giảm hoặc đi ngang, rất hiếm khi tăng điểm. Do giá cổ phiếu liên tục xuống thấp kỷ lục, bầu Đức đã mất gần 4.000 tỷ đồng. Trong bảng xếp hạng những người giàu nhất sàn chứng khoán, bầu Đức rớt khỏi tốp 3, từ vị trí thứ 2 xuống vị trí số 4. |

Theo Hà Linh - Kiều Vu (Zing)

- Bất ngờ loại quả khiến người đàn ông 60 tuổi bị hoại tử ruột, ăn theo cách này sẽ kéo dài tuổi thọ

- Vụ mẹ giao xe ô tô BMW cho con trai 'biểu diễn' xử phạt ra sao

- Hàng triệu người học ngành ngôn ngữ sẽ mừng thầm khi biết thông tin này

- Mất sạch tiền trong tài khoản do nhập thông tin qua ứng dụng BHXH giả mạo

- Đánh người t.ử v.o.ng vì nghĩ bị nhìn đểu trong quán hủ tiếu

- Lật thuyền trên sông Ba, 3 công nhân thi công cao tốc Bắc - Nam gặp nạn

- Mới ra tù về tội h.iếp d.â.m lại tiếp tục tấn công tình d.ục phụ nữ

- Xôn xao cụ bà ăn xin ở Nam Định có 9 bao tiền, chính quyền địa phương lên tiếng

- 'Đôi bạn' vừa chấp hành xong án tù lại rủ nhau đi cướp

- Miền Bắc sắp đón không khí lạnh gây mưa to; Hoa khôi đánh ghen giúp bạn bị khởi tố

- Chuyện lạ ở Lâm Đồng: 3 chị em ruột cưới cùng 1 ngày, tất cả cùng đến hôn trường tiệc cưới

- Miễn phí đường dây nóng phòng dịch nCoV, thêm 22 hotline bệnh viện tiếp nhận thông tin dịch bệnh này

- Miền Bắc có mưa và rét đậm, Hà Nội lạnh 11 độ

- Máy bay Vietjet lại gặp sự cố, hạ cánh khẩn cấp xuống sân bay Đài Loan

- Vừa nghỉ Tết tây xong, dân mạng lại đua nhau tìm lịch nghỉ Tết ta năm 2019

- Sau khi gây sốc cho cổ đông với kết quả sau kiểm toán, HAGL của bầu Đức lập tức "giãi bày"

- Con Cưng lại tung "bằng chứng" về việc kinh doanh hàng chính hãng

- Thiên Rồng Việt ra mắt chuỗi thương hiệu Allunee

- Giá vàng hôm nay 15/4/2016 lập đáy 2 tuần, đô la tăng mạnh

- Thủ đoạn của công ty đa cấp ở vùng quê xứ Thanh

- Quảng Ninh tạm giữ gần 500 sản phẩm thực phẩm nhập lậu

- Xôn xao cụ bà ăn xin ở Nam Định có 9 bao tiền, chính quyền địa phương lên tiếng

- Mới ra tù về tội h.iếp d.â.m lại tiếp tục tấn công tình d.ục phụ nữ

- Lật thuyền trên sông Ba, 3 công nhân thi công cao tốc Bắc - Nam gặp nạn

- Đánh người t.ử v.o.ng vì nghĩ bị nhìn đểu trong quán hủ tiếu

- Mất sạch tiền trong tài khoản do nhập thông tin qua ứng dụng BHXH giả mạo

- Hàng triệu người học ngành ngôn ngữ sẽ mừng thầm khi biết thông tin này

- Vụ mẹ giao xe ô tô BMW cho con trai 'biểu diễn' xử phạt ra sao

- Bất ngờ loại quả khiến người đàn ông 60 tuổi bị hoại tử ruột, ăn theo cách này sẽ kéo dài tuổi thọ

- Từ quê ra phố 'ăn bay' rồi dẫn vợ đi mua sắm

- Quảng Ninh tạm giữ gần 500 sản phẩm thực phẩm nhập lậu

- Xôn xao cụ bà ăn xin ở Nam Định có 9 bao tiền, chính quyền địa phương lên tiếng

- Mới ra tù về tội h.iếp d.â.m lại tiếp tục tấn công tình d.ục phụ nữ

- Lật thuyền trên sông Ba, 3 công nhân thi công cao tốc Bắc - Nam gặp nạn

- Đánh người t.ử v.o.ng vì nghĩ bị nhìn đểu trong quán hủ tiếu

- Mất sạch tiền trong tài khoản do nhập thông tin qua ứng dụng BHXH giả mạo

- Hàng triệu người học ngành ngôn ngữ sẽ mừng thầm khi biết thông tin này

- Vụ mẹ giao xe ô tô BMW cho con trai 'biểu diễn' xử phạt ra sao

- Bất ngờ loại quả khiến người đàn ông 60 tuổi bị hoại tử ruột, ăn theo cách này sẽ kéo dài tuổi thọ

- Từ quê ra phố 'ăn bay' rồi dẫn vợ đi mua sắm